中国鲟鱼子酱出口竞争力分析及展望

鲟鱼卵营养丰富,富含人体必需的各种氨基酸和高度不饱和脂肪酸、无机盐、维生素 A、B、和 D,以及钙、铜、镁、铁和硒等微量元素。以鲟鱼卵加工制作的鱼子酱是一种国际消费市场公认的顶级食品,因其供应量较少,价格昂贵,一直有“黑黄金”的美誉。传统的鱼子酱来源于捕捞自里海、黑海、咸海和亚速海等水域野生鲟鱼卵,但20世纪80年代开始,野生鲟鱼资源受过渡捕捞、生态环境被破坏等因素影响,产量急剧减少,因此1997年CITES将所有世界现存鲟鱼都列入保护公约附录,2001年起,对里海、西北黑海和多瑙河下游等鲟鱼资源分布区域国家的野生鱼子酱出口采取了配额限制,严格控制野生鱼子酱进出口贸易。

随着国际市场对鱼子酱的需求日益增加,野生鲟鱼子酱减少,养殖业迅速发展,2000年以后养殖鲟鱼产量开始明显增长。中国对于鲟鱼的研究开始于20世纪50年代,根据中国渔业统计年鉴统计,2003年中国鲟鱼养殖产量只有 1.1 万 t,到 2016 年鲟鱼养殖产量已达7.9万t,占世界鲟鱼养殖总产量的74.8%,然而作为鲟鱼产品附加值最高部分的鲟鱼子酱出口量为74 t,仅占世界鲟鱼子酱出口总量4.5%。中国在鲟鱼子酱生产加工方面虽然起步较晚,但是有着巨大潜力和广阔的前景,因此对当前鲟鱼子酱国际贸易现状进行分析,正确认识中国鲟鱼子酱在国际市场的出口竞争力,对指导中国鲟鱼子酱生产加工业健康发展,促进鲟鱼产业结构优化,实现鲟鱼产业升级具有重要意义。

全球鲟贸易的产品形式主要是鲟鱼子酱,鲟鱼肉及制品贸易量较少。根据联合国国际贸易数据库统计分析,2017年全球鲟鱼子酱进出口总量为2835 t,与上年相比减少了29.7%。进出口总额2.07 亿美元,与上年相比增长7.9%,尽管进出口总量明显减少,但交易额却有显著增长,鲟鱼子酱价格与上年同期相比明显上涨。

1中国鲟鱼子酱出口概况

鲟鱼子酱价格高昂,中国境内消费极少,基本上都出口到欧美等国家和地区。2017年中国鲟鱼子酱出口量93.9 t,比上年增长26.8%,出口额2598万美元,比上年增长17.4%。2013以来中国鲟鱼子酱出口量和出口额一直呈现持续增长态势,近5年鲟鱼子酱出口量平均增长率34.7%,出口额平均增长率15.8%,呈增量缩价的局面。

1  出口地区结构

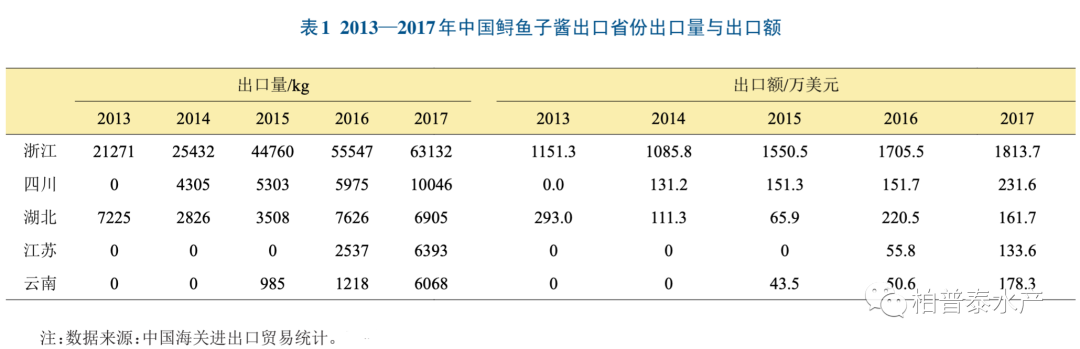

根据中国海关进出口统计数据分析,浙江省、四川省、湖北省、江苏省和云南省是中国鲟鱼子酱出口的主要省份,2017年以上各省鲟鱼子酱出口量分别占全国出口总量的 67.2%、10.7%、7.4%、6.8%和 6.5%。主要出口地区数量从2013年的2个省份逐年扩大到7个省份,浙江省一直是中国鲟鱼子酱出口量最大的省份,出口量占全国出口总量的一半以上,近5年出口量一直呈增长趋势(见表1),四川省从2014年开始出口量增长显著,2017年出口量增长将近一倍左右。从表1可以看出,中国鲟鱼子酱出口地区相对非常集中,不断有新的省份加入进来,出口地区在不断扩大。

2  出口市场结构

根据中国海关进出口统计数据分析,中国鲟鱼子酱出口市场主要是欧美等国家和地区,主要向美国、德国、法国、俄罗斯联邦和阿拉伯联合酋长国等国家出口。美国是中国鲟鱼子酱出口第一大国,近5年从中国进口的鲟鱼子酱一直呈增长趋势,同样进口量呈增长趋势的德国是中国鲟鱼子酱出口第二位国家(见表2)。

3  出口价格变化

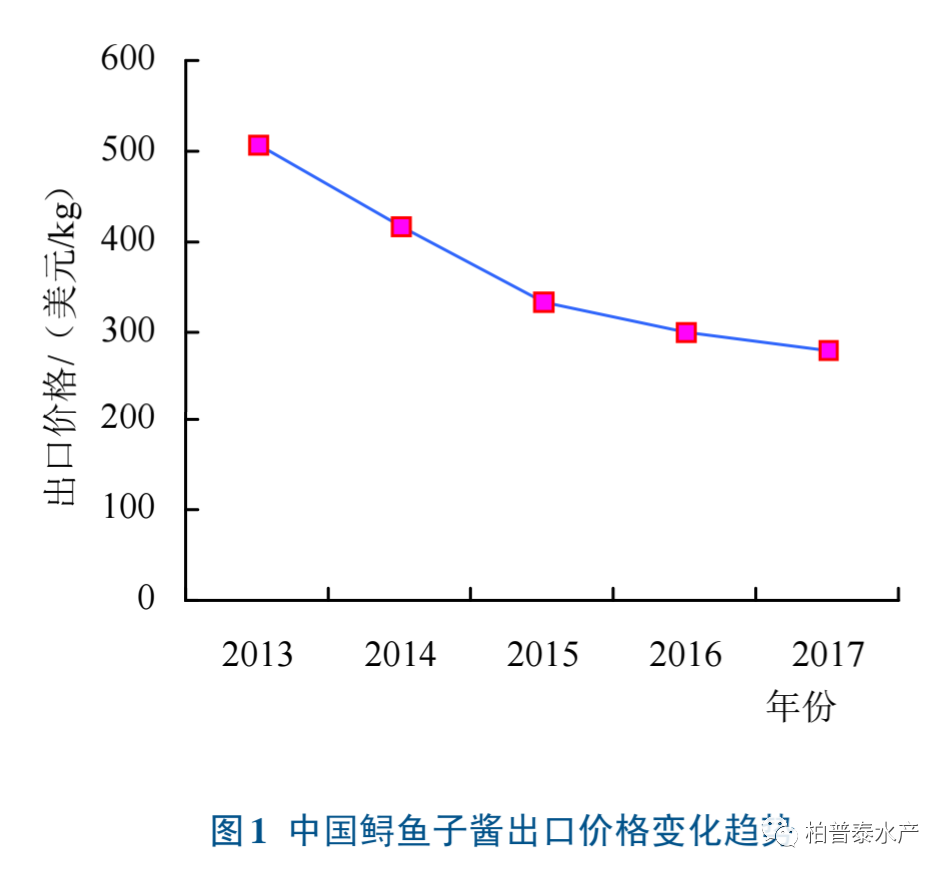

鲟鱼子酱价格主要取决于全球尤其是欧美市场的需求和供给形势,在高回报的吸引之下,全球人工养殖鱼子酱供应量逐年上升,鲟鱼子酱产品的市场价格呈现下行的趋势。2013 年以来中国鲟鱼子酱出口价格一直呈下降趋势,2017 年出口价格 277 美元/kg,比2013年下降了45.4%(见图1)。

2主要贸易国产品竞争力比较

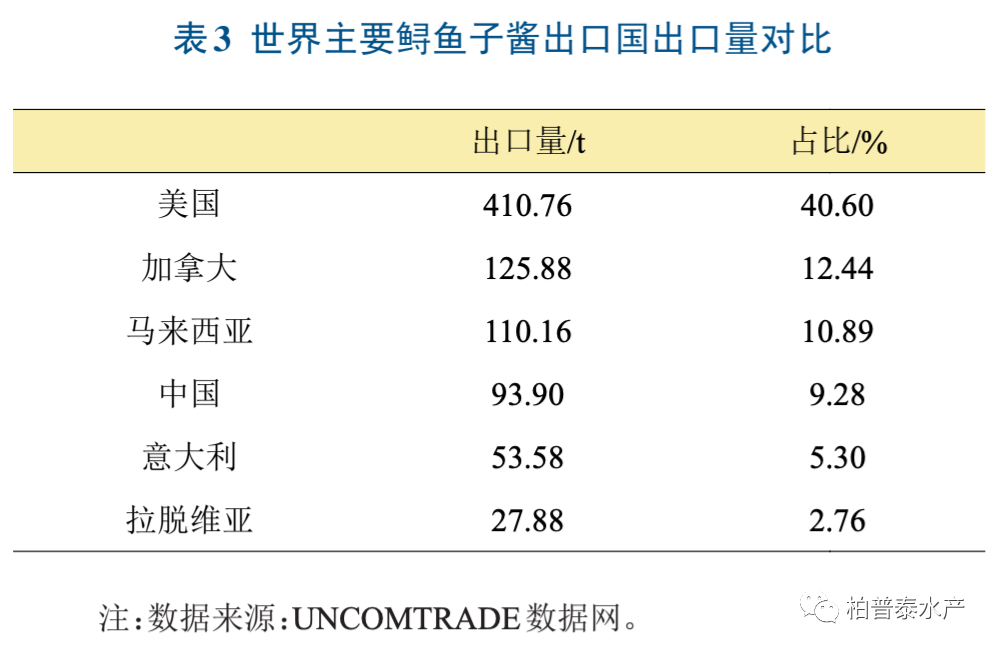

2017 年全球鲟鱼子酱出口总量达到 1012 t,随着野生鱼子酱出口的限制和资源萎缩,人工养殖鲟鱼子酱逐渐替代野生鱼子酱的国际市场出口份额,成为鱼子酱国际贸易的主流,美国、加拿大、马来西亚、中国、意大利和拉脱维亚成为主要鲟鱼子酱出口国,2017年出口量分别占全球鲟鱼子酱出口总量的40.60%、12.44%、10.89%、9.28%、5.30%和2.76%(见表3),美国是最大出口国,中国以93.90 t出口量排全球第四位。为了分析中国鲟鱼子酱的出口贸易的竞争力,本研究选取了国际市场占有率、显性比较优势指数和竞争优势指数3个指标对近5年出口数据进行测算,并且选取了世界上主要的鲟鱼子酱出口国美国、意大利、法国、德国和比利时5国作为参照对象。

2. 1  国际市场占有率

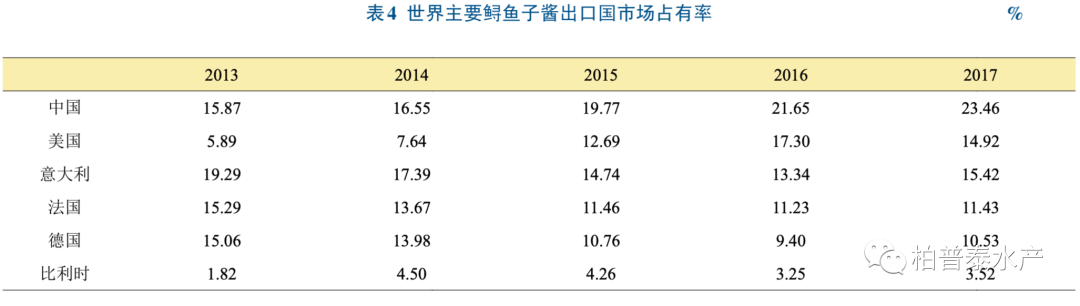

从表4可以看出,2013年以来中国鲟鱼子酱的国际市场占有率不断提升,2015 年以后更是超越意大利,成为全球鲟鱼子酱出口市场占有率第一的国家,并一直保持至今,说明中国鲟鱼子酱出口市场不断在扩大,在国际市场上具有显著竞争力。

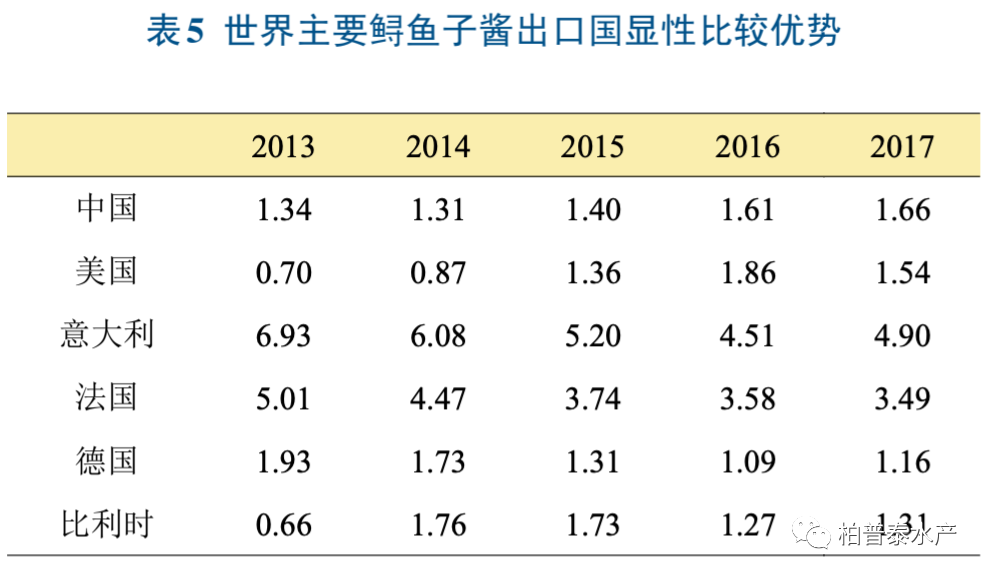

2. 2  显性比较优势指数

从表5可以看出,2013年以来中国鲟鱼子酱出口显性比较优势指数一直呈上升趋势,始终高于1.25,但低于2.5,说明中国鲟鱼子酱出口处在较强的国际竞争力水平,并且竞争力在不断提升,而法国和意大利这两个主要出口国的显性比较优势指数一直远高于2.5,具有非常强的竞争力。与他们相比,中国鲟鱼子酱出口竞争力相对来说还存在很大差距,因而出口竞争力还有待进一步提升。

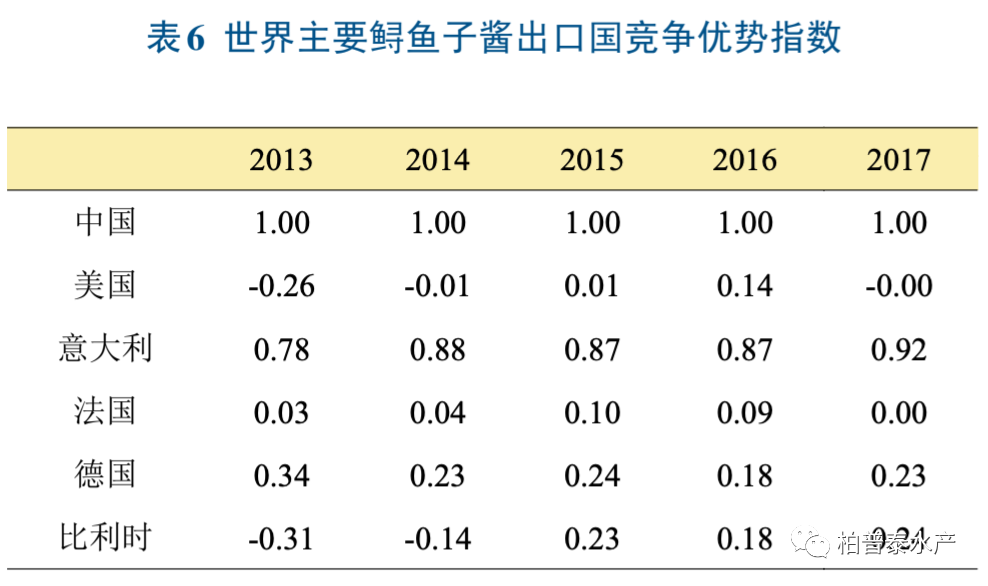

2. 3  竞争优势指数

从表6可以看出,中国的贸易竞争指数自2013年以来一直维持在1.0,原因在于中国鲟鱼子酱进口量非常低,出口量远大于进口,是鲟鱼子酱的净出口国,在国际贸易上表现为顺差,具有很强的国际竞争力。同样具有较强国际竞争力的是意大利,其次是德国和比利时。通过对3个指标的分别测算分析表明,当前中国鲟鱼子酱的国际市场占有率居世界首位,具有比较强的国际竞争力。

3当前中国鲟鱼子酱生产存在的主要问题

尽管中国是世界鲟鱼养殖大国,但绝大部分的鲟鱼产品仍以鲟鱼肉作为主要的上市消费产品形式,经历 1~2 年的养殖达到商品规格后进入市场售卖交易。只有极少数鲟鱼养殖企业从事鱼子酱业务,其中主要的原因在于:

(1)要涉足鲟鱼子酱业务,必须要有雄厚的运转资金。因为鲟鱼达到取卵规格必须要经过至少7~8年养殖周期,有些品种甚至需要 10 年以上,在此期间养殖成本不断推高,尤其饲料成本非常巨大,对资金实力要求比较高,不是一般投资者能够承受。

(2)养殖风险大,对企业的风险承受能力要求较高。以获取鱼子酱为用途的鲟鱼养殖周期长,期间自然灾害、病害、资金链等各种风险叠加,极有可能导致最终血本无归,因此没有一定抗风险能力的企业一般不愿轻易涉足。

(3)对技术水平要求高。鲟鱼子酱的生产和加工是高科技、高附加值的产品生产过程,可操作性难度较高,需要一定的技术支持和积累,养殖经验和加工技术水平决定着鲟鱼子酱的规格、品质,也决定了产品价格,入行门槛高也是养殖者不愿从事鲟鱼子酱生产的主要原因。

4中国鲟鱼子酱出口展望与建议

中国鱼子酱出口市场主要以欧美为主,作为高档消费产品,鱼子酱产品的市场需求和价格不可避免会受到国际形势影响,随着经济周期变化而波动,但是既有消费群体对于传统消费方式的坚持和消费行为不会轻易改变,同时还有新兴消费群体的加入,预计未来对鲟鱼子酱消费需求会不断增加。

对于中国鲟鱼子酱生产企业而言,在产业链下游鱼子酱加工环节高利润的驱动之下,预计会有更多的鲟鱼养殖企业尝试进入鱼子酱生产环节。从长期来看,鲟鱼子酱生产的竞争在长期里将逐渐加剧。作为鲟鱼养殖大国,从养殖品种到养殖保有量均具有别国无法比拟的优势,在国际市场具有重要地位,今后为保障中国在鲟鱼子酱国际贸易中仍继续保持强劲竞争力,由此提出以下建议。

(1)加快转型升级水产品加工出口基地建设。出口基地是培育信息、营销、品牌、质量、技术、标准、服务等出口竞争新优势的重要载体,是促进外贸发展方式转变和优化出口商品结构的重要手段,升级水产品加工出口基地建设能够推进包括鲟鱼子酱在内的水产品加工业聚集发展,提高水产品精深加工和综合利用水平,延伸产业链条,提升辐射带动和转化增值能力。积极为水产加工企业搭建外贸平台,开辟国外市场,提高鲟鱼子酱产品附加值。

(2)加强品牌建设。品牌是产品的生命力,没有强势品牌支撑 ,就不会有产品的长久生命力和竞争力。当前中国鲟鱼子酱贸易形式全部是一般出口贸易,出口原料均来自国内,出口企业更要加强自身品牌建设,在国际市场中拥有高信誉度、高质量,才能在国际竞争中提高市场占有率和经济效益,提升品牌溢价能力。

(3)开拓多元化出口市场。出口市场过分集中会加大贸易壁垒的风险,如 2018 年开始的中美贸易摩擦,对出口市场相对集中于美国的罗非鱼产生了巨大的负面影响,给广东、海南等主产区的罗非鱼养殖、加工出口企业,涉及的就业岗位都带来不利影响,因此企业应根据出口目标国消费者提供多品种优质鲟鱼子酱产品,逐步实现市场多元化格局,防范出口市场过于集中的风险。(出处:柏普泰水产)

作者:贺艳辉,袁永明,张红燕,王红卫

本文章由鳌游水族提供,转载请注明原文地址:http://v0062.cn/archives/113200.html

.· 投诉建议:350387461@qq.com

.· 投诉建议:350387461@qq.com