水产养殖行业之天马科技研究报告:鳗鲡产业链盈利预计大幅提升

(报告出品方/作者:申万宏源研究,朱B逸,赵金厚)

1. 天马科技:深耕特种水产饲料,延伸鳗鱼养殖产业链

1.1 特种水产饲料业务奠定公司产业发展基石

天马科技成立于 2002 年,历经近二十年的发展,已形成融合特种水产、畜牧、食品和一二三产业融合发展的大型现代渔牧集团化企业。公司创始人、实控人陈庆堂先生深耕特种水产 饲料近二十年,2017 年公司于上交所上市,同年玻璃鳗配合饲料的成功研发结束了中国鳗鲡 开口饵料只能依靠进口的历史,实现了鳗鲡养殖全程配合饲料化,每年可为我国鳗鲡饲料业节 约生产成本上亿元,并改善养殖环境。

公司的主营产品为特种水产配合饲料,主要应用于鳗鲡、石斑鱼、大黄鱼、龟、等特种水产动物从种苗期至养成期的人工养殖全阶段,是国内特种水产配合饲料品种最为齐全的企业之 一。核心产品鳗鲡配合饲料产品近年来销量稳居全国第一位,大黄鱼、石斑鱼、鲟鱼等多种饲 料产品在国内特种水产配合饲料市场销售中位居前列;公司“健马”牌水产配合饲料是“中国 名牌产品”;旗下还兼有天马食品“鳗鲡堂”烤鳗系列品牌、江西西龙蒲烧烤鳗系列产品;同 时深耕水产品,天马福荣“酷鲜”系列品牌,以大黄鱼、金鲳鱼、石斑鱼等优质鱼类为原材料, 开发了多种冻品水产和熟食品。

特水饲料和畜禽饲料业务是目前主要业务收入贡献者,2020 年合计占 90.19%, 2014-2021Q3,公司营收整体呈上升趋势,2015-2020 年公司营业收入的 CAGR 为 35.11%。2021Q1-3,公司共实现归母净利润 0.84 亿元,同比增长 3.61%。

1.2 从特水饲料生产向鳗鱼产业链延伸

立足特种水产饲料优势主业,公司持续构建完整产业链。上市之后,公司继续向饲料产业 链横向纵向延伸,于 2018 年成立天马福荣,并于 2019 年收购江西西龙构建鳗鲡食品加工板 块; 同年收购华龙集团进入畜禽饲料行业;于 2021 年通过控股孙公司华龙生物成功收购龙岩 中粮华港饲料等 6 家公司,畜禽饲料产销量位居福建省第一梯队;于 2021 年通过非公开发行 股票等资本运作助力构建鳗鲡全产业链,结合逐步发展的动保产品板块和传统的原料贸易板块, 逐步构建完善“原料贸易―饲料―养殖―动保服务―农产品加工销售―食品终端”于一体的完 整产业。

公司 2021 年提出“以五年为战略性规划”的战略部署,明确了“第一个五年计划(启动 年、提升年、创新年、跨越年、决胜年)“的战略定位和战略目标。以特种饲料(含禽料)、 食品供应链平台为双主业,加速推进一二三产业融合发展,坚定不移地执行产业链优势战略, 打造传承中华文化价值的全产业链食品供应链平台。

实际控制人陈庆堂直接和间接持股比例合计达 32.30%。公司实际控制人为董事长陈庆堂 先生,共持有公司 32.30%的股权,其中直接持股比例为 19.84%,通过福建天马投资发展间接 持股 12.46%。(报告来源:未来智库)

2. 特水饲料:行业仍有增量,公司市占率稳健提升

2.1 行业:水产料仍有增长空间,特水料占比提升为确定趋势

2.1.1 养殖占比提升叠加工业饲料渗透,水产饲料空间尚未见顶

关于水产饲料的需求,基于公式:工业水产料需求=水产养殖量*饵料系数*工业化饲料 渗透率,我们认为中国水产饲料需求仍有上升空间。

首先是水产养殖量的持续增长。假设中国人均水产蛋白的需求维持相对稳定 (2015-2020 年全国居民水产品消费量均值为 12.15kg),则水产品消费量的增速驱动力 主要来源于人口的增长。而从供给结构来看,由于中国水面资源有限,且随着环保要求的 不断趋严,禁捕期越来越长,天然捕捞量逐年下滑,与此同时水产养殖占比不断提升 (2015-2020 年水产养殖量复合增速约 1.1%)。《全国渔业发展第十三个五年规划》指 出,在渔业资源环境约束趋紧的背景下,我国渔业结构不合理,过度捕捞长期存在。“十 三五”期间的重点任务之一是调减和控制捕捞业,实现国内捕捞产量的“负增长”,将国 内海洋捕捞产量控制在 1000 万吨以内。

其次是工业化水产饲料渗透率仍有提升空间,尽管我国水产养殖历史悠久,但传统的 水产养殖是以杂粮、鲜杂鱼为主的粗放式养殖,不仅养殖效率低,且严重污染了水环境, 同时增加了养殖动物发病率和药品的使用率,间接威胁到了水产品质量安全,同时鲜杂鱼 资源具有限性。2020 年我国水产养殖量为 5224.2 万吨,若按照饵料系数 1.4 计算,则水 产料需求为 7313.88 万吨(计算公式为:水产饲料需求=水产养殖量*饵料系数)。而 2020 年中国水产料产量为 2123.6 万吨,按此测算,中国水产饲料工业化饲料渗透率仅 29.0%。 而农业部的相关规划中,2020 年水产配合饲料的目标普及率为 45%,则保守按照此标准 测算,水产配合料市场规模仍有 50%以上的提升空间(事实上,若按类似逻辑测算,中国禽养殖工业饲料渗透率已超过 90%,而生猪养殖工业化饲料渗透率也超过了 75%(工业化 饲料渗透率=饲料产量/(出栏量*均重*料肉比))。

2025 年中国水产饲料销量规模有望达到 3465 万吨,市场规模可达 1733 亿元。预计未来随着天然捕捞量的下行和水产消费总量的小幅增长,中 国未来五年水产品人工养殖量有望达到 5500 万吨,在维持饵料系数保持不变的情况下,工 业饲料渗透率提升至 45%。单吨销售均价达到 5000 元/吨(结构升级驱动)。则 2025 年 中国水产配合饲料销量规模有望达到 3465 万吨,市场规模 1733 亿元。

2.1.2 消费升级带来水产消费结构变迁,特水料占比提升为确定趋势

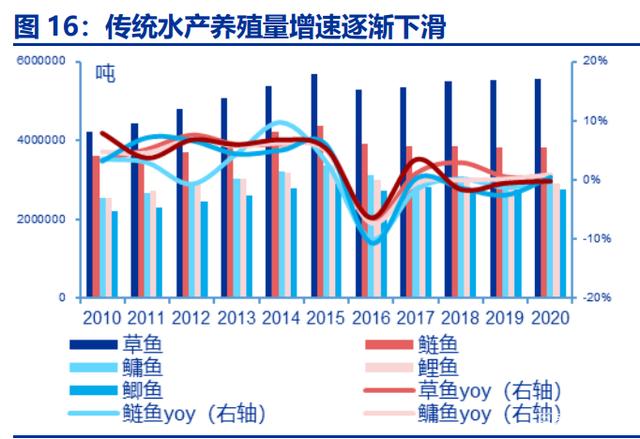

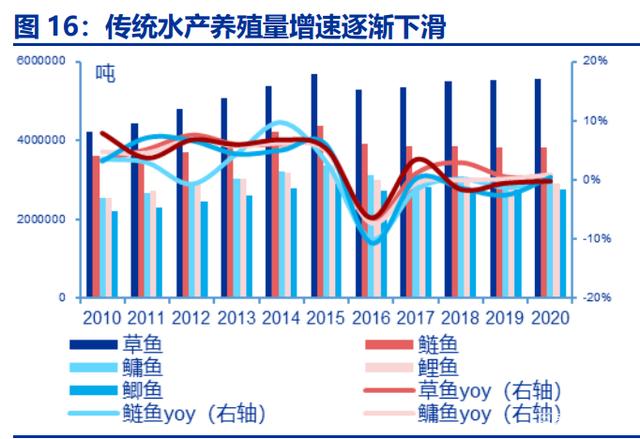

水产消费结构的变迁带来特种水产饲料占比的快速提升。从水产品消费结构来看,在 消费升级的背景下,人们对水产品的口感、无刺等提出更高需求,水产品逐渐向“质量型、 健康型”的发展转向。过去五年中,草鱼、鲢鱼、鲫鱼等传统水产养殖规模均呈负增长。 而黄颡鱼、鲈鱼、鲟鱼等特种水产的养殖规模则是快速增长(一方面源于消费量的增长, 一方面归因为捕捞量的减少)。

特种水产饲料需求快速增长,2010-2020 年复合增速 6%。伴随着下游消费偏好的转 变,特种水产的养殖种类与养殖规模都不断提升,驱动特种水产配合饲料的快速增长。根 据中国饲料工业协会的数据,中国特种水产配合饲料产量从 2010 年的 111 万吨至 2020 年达到 197.1 万吨,10 年复合增速达到 6%,且近三年处于增速呈边际加快的趋势 (2018/2019/2020 年特水料增速分别达到 7.9%/8.7%/9.3%)。

2.2 公司:核心产品鳗鲡配合饲料全国领先,特水料整体市占率稳步提升

公司特水饲料核心产品鳗鲡料优势突出。公司核心产品鳗鲡配合饲料产品近年来销量 稳居全国第一位,黑仔鳗鱼无公害膨化颗粒配合饲料、幼鳗无公害膨化颗粒配合饲料、成 鳗无公害膨化颗粒配合饲料、日本鳗鱼黑仔鳗鱼阶段粉状配合饲料、日本鳗鱼幼鳗阶段粉 状配合饲料均已获得发明专利授权。公司还参与修订《鳗鲡配合饲料》行业标准,获福建 省标准贡献三等奖。《高效鳗鲡配合饲料的开发及其在鳗鲡健康养殖全过程中的应用》获 得福建省科技进步三等奖。

同时,公司大黄鱼、石斑鱼、鲟鱼等多种饲料产品在国内特种水产配合饲料市场销售 中位居前列。公司种苗早期配合饲料的成功开发打破了日本、韩国等国家的技术垄断。公 司产品涵盖鳗鲡料、鳖料系列、海水鱼料系列(含石斑鱼、大黄鱼、鲆鲽鳎等)、淡水品 种料系列(含鲟鱼、龟、黄颡鱼、黄鳝等)、虾料系列及种苗料系列 5 大系列。

“十条鱼”战略持续推进,特水料整体市占率稳步提升。公司聚焦“十条鱼”(鳗鱼、 石斑鱼、大黄鱼、加州鲈鱼、龟鳖、种苗、河豚、鳜鱼、鲍鱼、海参)战略,目标在短期 内做到特种水产饲料细分产品十个品种的产销量全国第一,持续做精、做大、做强特种水 产饲料行业。2012-2020 年公司特种水产饲料销量 CAGR 达 14.9%,市占率稳步提升。 2020 年特水饲料销量超过 15 万吨,市占率达 7.6%。(报告来源:未来智库)

3. 鳗鲡养殖:养殖规模进入快速提升期

3.1 鳗苗供给依赖天然捕捞,内外需共振引领鳗鲡消费新态势

鳗鲡又名鳗鱼,富含维生素 A、E、蛋白质、脂肪、钙、磷等,且肉质鲜美细腻,被誉 为“水中人参”。除欧洲鳗鲡及美洲鳗鲡分布在大西洋外,其余均分布在印度洋及太平洋 区域。我国天然水域中的鳗鲡以日本鳗鲡(Anguilla iaponica)为主,主要分布在东南部 沿海地区的江河湖泊中。

作为我国连续多年出口创汇单一水产品头名的品类,鳗鱼在我国水产养殖中占有重要 地位。目前国内的鳗鱼养殖品种主要为日本鳗鲡、欧洲鳗鲡和美洲鳗鲡等。与其他鱼类有 所不同,鳗鱼越小,肉质越鲜嫩,单位价格越贵。以日本鳗鱼为例,2021 年 12 月,中国 大陆 1.5P(1kg1.5 条鳗鱼)日本鳗鱼价格约为 70 元/kg,4P(1kg4 条鳗鱼)日本鳗价格 约为 110 元/kg,单公斤价差近 40 元。

自 1952 年中国台湾地区开始试养鳗鲡,中国鳗鱼行业已发展近 70 年,目前形成了从 “饲料生产→鳗鱼捕捞与培育→成鳗养殖→烤鳗及鳗鱼副产品加工→销售”为一体的完整 产业链。我国鳗鱼苗捕捞主要来自中国台湾地区,捕苗周期大约为每年 10 月-次年 4 月,其中 1-2 月为高峰期,经过 1-2 年的养殖,体重涨至 0.2kg 以上即可出塘。

3.1.1 鳗苗供应完全依赖天然捕捞,供给、价格波动明显

目前,鳗鲡育苗技术尚未取得实质性突破,鳗苗供给完全依靠天然捕捞。鳗鱼是洄游 性鱼类,通常在海洋深处产卵,孵化后鳗鱼苗游至沿海地区以及内河发育成长,等到性成 熟,再游至深海进行产卵,成年鳗鱼一生仅能产卵一次,产卵后即死亡。由于鳗鱼特殊的 生活习性,难以在人为环境下性成熟,故鳗鱼人工繁育尚未有效技术突破,仅停留在实验 室阶段,目前全球鳗鱼供给仍完全依靠天然捕捞鳗苗,形成鳗鲡养殖产业链独特的“资源 瓶颈”。

鳗苗国内鳗苗捕捞量逐步下滑,半数以上供给依赖进口,中国是全球最大的鳗苗捕获 国,但近 20 年鳗苗捕捞量逐渐下降,2003 年鳗苗捕捞量达到 49.1 吨,而 2019 年共捕捞 鳗鱼苗仅 12 吨。同时中国亦是主要鳗苗进口国,自 2009 年欧盟开始对欧洲鳗鱼苗出口进 行配额管理,中国鳗苗进口量从每年 40-50 吨下降至不足 20 吨,近 5 年,中国鳗苗供给 中进口占比超过 50%。

鳗苗价格因天然捕捞量不确定性而波动明显。由于鳗鱼苗供给的天然性,导致其整体 供给波动明显,进口国内依靠进口能平滑部分捕捞量的波动(2018、2019 年国内鳗苗捕 捞量连续两年下滑,由 2017 年的 17.1 吨降至 2019 年仅 12 吨,同期进口量增长 3.4 吨)。 但整体供给仍处于明显波动之中,加之鳗苗价格国际联动亦较为顺畅,鳗苗价格波动明显。 从过去 10 年来看(据中国鳗鱼网),鳗苗价格在 2012 年、2017 年高点超过 35 元/尾, 而在 2020 年末低于 10 元/尾(受海外新冠肺炎疫情影响,国内鳗鱼价格跌至历史低位)。

中国鳗鲡养殖产量位居世界第一,近 9 成集中于广东和福建地区。1972 年,中国大陆 开始试养鳗鱼,1979 年即成为世界第一养鳗大国。按 2019 年数据(据 FAO),中国鳗鲡 养殖产量约 23.4 万吨,而日本、韩国作为养殖量第二、第三的国家,合计养殖产量仅 2.8 万吨。近 20 年,中国鳗鲡养殖产量整体波动增长,2001 年年产量为 15.58 万吨,2020 年达 25.07 万吨(同比+7.05%),CAGR 2.5%。其中广东、福建两省鳗鱼合计产量为 21.7 万吨,占全国鳗鱼产量的 87%。

3.1.2 海外需求恢复,国内消费快速增长,鳗鱼价格底部回暖

目前中国是全球最大的鳗鲡养殖、加工和出口国。中国海关统计数据显示,2021 年前 三季度,我国鳗鱼产品出口保持稳定增长,鳗鱼产品累计出口 5.39 万吨,同比+42.3%; 出口金额达 10.4 亿美元,同比+46%。主要出口到日本、韩国、美国及俄罗斯联邦等国, 对外销售形式以烤鳗为主。2019 年中国共出口烤鳗 3.9 万吨,其中出口日本 2.09 万吨, 占中国烤鳗出口总量的 53.2%。

鳗鱼价格波动明显,2020 年末跌至历史低位,目前逐步回归正轨。由于源头供应的不 确定,鳗鱼价格亦存在明显的波动。以 3p 日本鳗为例,2013 年-2021 年价格波动区间在 74 元/kg―250 元/kg,除个别年份外,价格中枢均在 100 元/kg 以上。2020 年下半年, 海外新冠疫情爆发后,中国烤鳗出口订单受损严重,鳗鱼价格跌至历史低位。而 2021 年以 来,随着海外疫情影响的减小,以及国内消费需求的快速增长,国内烤鳗企业出口与内销 量均有明显恢复(福建天马福荣食品厂上半年出口量同比 增长了 35%,而内销订单增长 50%以上)。鳗鱼价格逐步回归正轨,至 2022 年 1 月上旬, 中国大陆 3p 日本鳗流通价以恢复至 105 元/kg(据中国鳗鱼网,1 月 14 日数据)。

新冠疫情促进鳗鱼内销市场开拓,国内鳗鱼消费崛起。2020 年新冠肺炎疫情导致鳗鱼 出口订单大幅下降,鳗鱼加工企业开始大力进行内销市场开拓。近年来,中国鳗鱼消费继 续保持稳步增长,2020 年中国烤鳗内销数量增长至 1.5 万吨。近年来, 中国鳗鱼消费继续保持稳步增长,据中国水产流通与加工协会统计,烤鳗内销数量近三年 年均递增 20%以上。鳗鱼消费正逐渐从外销为主转向内外销共同驱动的消费增长新态势。

3.2 公司凭借饲料生产、养殖服务积累积累,强势进入鳗鱼养殖业,养殖量进入快速增长期

本章节,我们尝试回答,1)公司为何入局鳗鲡养殖?2)入局鳗鲡养殖有何优势?3)何时入局鳗鲡养殖?

1)深积累、高标准入局,补齐养殖环节为公司打造鳗鲡全产业链布局的必行之举。公 司多年来深耕鳗鲡饲料行业,生产技术、产品质量居全球第一(超过原本领先的日本), 产销量连续多年位居国内首位,持续向养殖户提供整体解决方案与技术支持,积累了丰富 的鳗鲡行业全产业链经验与关键业务资源的触及。此外,公司控股孙公司天马福荣和江西 西龙,为鳗鲡食品加工企业,稳健生产经营多年,烤鳗等产品远销日本、美国、澳大利亚 等多个国家与地区。在此背景下,补足养殖环节为公司推进一体化全产业链布局的必行之 举。

2) 从公司自身业务特点看,产业链配套齐全,产业资源丰富。公司本就是特种水产 配合饲料品种最为齐全的企业之一,而鳗鲡配合饲料作为公司拳头产品,近年来销量稳居 全国第一,在全国范围内已形成较强的品牌影响力。同时在产业链下游公司还拥有天马福 荣、江西西龙两大 烤鳗加工企业,在特种水产品的生产与流通领域均积累了丰富经验。

从公司所在区位看,地处“中国鳗鱼之都”,坐拥产业优势资源。公司总部位于福建 福清市,被称作“中国鳗鱼之都”。福建鳗业以其独特的渔业资源优势,以及产业化程度 高、养殖技术与烤鳗加工工艺不断创新、市场不断拓展等,为持续发展鳗业奠定了良好的 基础。目前,福建省鲡养殖品种数量、鳗鲡养殖产量、烤鳗产量、鳗鲡饲料产量及鳗鲡出 口创汇均居全国首位。

从行业发展趋势看,环保高压下部分农村地区水泥池养殖模式被禁,工厂化生态养殖为未来方向。我国鳗鲡养殖通常采用水泥池精养模式,该模式存在水资源消耗较大,养殖 效果易受外部水源影响,不利于生态环境建设,对于周边环境将造成一定影响。随着国家 队环境保护的日益重视,新出台的环境保护政策对鳗鲡养殖的尾水排放及锅炉加热导致的 大气污染等提出了更高要求,传统的水泥池养殖模式遭受的监管压力不断提升,部分农村 地区已禁止该种养殖模式。

3)新冠疫情黑天鹅后大举入局,“抄底”鳗鱼苗。公司多年来一直深耕鳗鲡产业链, 对养殖环节一直高度重视,蓄势待发。而 2020 年下半年,海外新冠疫情爆发后,鳗鱼产品 出口需求大大受损,鳗鱼价格下跌明显。加之同期鳗苗捕捞量相对充裕(2020 年国内鳗苗 捕捞量同比+36.5%)致使鳗苗价格大幅下行,2020 年末跌至近 10 年来低位(10 元/尾以 下,公司选择此时大举采购投苗,“低位入局”鳗鲡养殖业,为后续出塘成本 及盈利空间打下基础。

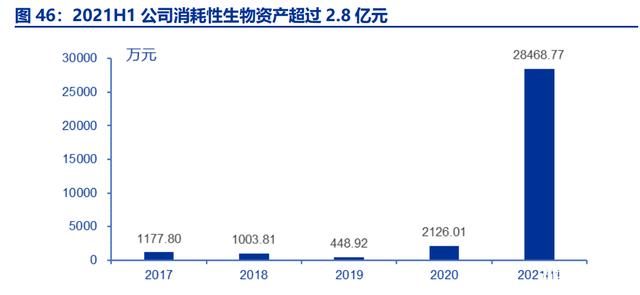

2020/2021 投苗季完成首批投苗,2022 年进入养殖出塘量快速提升期。2020 年以 来,公司加大在养殖端的战略布局力度,通过新建、收购、租赁等多种举措,在福建、江 西、广东等地建立了约 30 多个养殖基地(设施精养池、土围塘池),部分建成养殖基地已 于 2020 年末已开始投苗。参考公司 2021 年中期报告中超 2.8 亿元消耗性生物资产存货, 测算公司 2020 年末至 2021 年初(一般当年 10 月-次年 4 月为鳗鱼苗捕捞与养殖投苗季) 已完成投苗近 3000 万尾左右,预计 2021 年至 2022 年初投苗量有望达到 5000 万尾左右, 后续伴随定增养殖产能(3850 吨商品鳗)陆续落地,养殖规模有望持续稳步提升。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。

本文章由鳌游水族提供,转载请注明原文地址:http://v0062.cn/archives/137055.html

.· 投诉建议:350387461@qq.com

.· 投诉建议:350387461@qq.com